Méthode de calcul de la moyenne Contentieuse

La méthode de calcul de la moyenne Contentieuse est équivalent à « la Pertes de la période * » + provisions pour créances anciennes et douteuses de la période – reprises de provisions pour créances anciennes et douteuses sur le Chiffre d’Affaires de la période.

*Cette période correspond en générale a une année de l’activité de la société.

Le taux des impayés clients doivent rester durablement inférieur à 1%.

Au-delà de 1% il n’y a pas de sécurisation des affaires, la priorité doit être le recouvrement des créances !

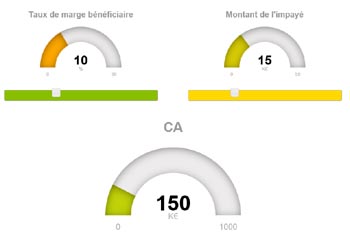

Simulateur de la moyenne Contentieuse

Pour évaluer votre moyenne contentieuse, saisissez votre chiffre d’affaires et le montant de vos impayés annuel.

Comprendre le taux de perte

Le taux de délinquance est couramment utilisé par les analystes pour déterminer la qualité du portefeuille des clients. Il compare le pourcentage de facture payé en retard par rapport au nombre total des créances. Un taux inférieur est toujours souhaitable, car il indique qu’il y a moins de perte dans le portefeuille des débiteurs qui sont en retard de paiement.

Suivant les secteurs, les entreprises ne qualifient généralement pas une créance comme étant en souffrance avant que la facture ne soit en pas en retard de plus 60 jours. Toutefois, le chiffre n’est pas absolu et varie d’une société à l’autre. Par exemple, un structure peut considérer qu’une facture est en retard de 30 jours est en souffrance alors qu’une autre activité peut considérer qu’un retard de 45 jours seulement est en souffrance.

Lorsqu’une créance est considéré comme en souffrance, les assureurs crédit utilisent leurs services de recouvrement pour récupérer les liquidités. Si la facture en souffrance ne peut être recouvré après une période prolongée, le client de l’assuré n’est plus couvert et la compagnie d’assurance-crédit indemnise le fournisseur.

Interprétation de la moyenne Contentieuse

Plus le taux de défaillance est faible, plus la qualité du portefeuille de débiteur est élevée. Le taux doit être comparé à la moyenne du secteur ou au portefeuille clients des concurrents afin de déterminer si la clientèle présente un taux « acceptable ».

Pour les analystes, il est important de comprendre la valeur des factures en souffrance avant de faire une évaluation de la qualité du portefeuille clients.