L’assurance-crédit est une garantie émise par un assureur-crédit ((une compagnie) qui protège les entreprises contre le risque des factures impayées. L’organisme financier qui propose cette protection est une compagnie d’assurance crédit. L’objectif ultime de cette garantie n’est pas simplement d’indemniser les pertes subies en cas de défaut, mais aussi de fournir aux entreprises le soutien et les connaissances dont elles ont besoin pour éviter les pertes prévisibles dès le départ.

L’opportunité et le risque restent des partenaires constants pour toutes les entreprises. Les possibilités d’accroître les ventes en augmentant la production sont souvent accompagnées d’un danger de non-paiement suite à l’insolvabilité ou à la défaillance d’un acheteur, ainsi que la crainte de non-règlement dû au non-transfert de devises étrangères.

Les factures impayées pour des biens ou des services peuvent représenter jusqu’à un quart des actifs d’une entreprise. Cela crée non seulement un besoin de financer le coût de production du crédit, mais cela signifie également que le fonds de roulement est menacé en cas de non-paiement. Même avec des techniques de gestion du risque aussi sophistiquées soient-elles, ne peut que réduire la menace, elles ne peuvent pas l’éliminer. Une combinaison de la gestion du crédit et l’assurance offre la solution la plus efficace aux problèmes de créances douteuses.

Les assureurs-crédit privés

3 grandes compagnies d’assurance se partagent actuellement plus de 80% du marché mondial.

ALLIANZ-TRADE (EULER HERMES), n°1 mondial de l’assurance-crédit avec 34 % de parts de marché.

ATRADIUS, n°2 avec 28 % de parts de marché.

COFACE n°3 avec 20 % de parts de marché.

D’autres acteurs de taille plus réduite sur le marché de l’assurance crédit interviennent en France :

Axa Assurcredit n°4 du marché français, filiale du groupe AXA.

CESCE, n°6 du marché français et 4éme Mondial.

Credendo Group, n°4 du marché Européen, anciennement Ducroire.

Groupama, spécialisée sur le secteur de l’agro-alimentaire.

Liste des compagnies d’assurance crédit basées à l’international intervenant aussi sur le marché domestique : ACE, Argo Surety, CHUBB, QBE, SACE BT, Sinosure, Zurich.

Chaque année, l’assureur crédit publie un « Rapport Annuel » présentant ces performances annuelles. Il présente aussi sa stratégie et les informations financières de chaque secteur d’activité ainsi que les perspectives de l’année à venir et la conjoncture économique.

Ces rapports annuels et les synthèses des derniers exercices sont disponibles sur le site de la compagnie et peuvent être consultés ou téléchargés.

Les assureurs-crédit publics

Dans de nombreux pays, certains assureurs disposent de systèmes publics d’assurance-crédit pour assurer les risques les plus difficiles.

Assureur-crédit et acheteur

Depuis le 1er juillet 2013, les compagnies ont pris des engagements dans le cadre de la Convention d’assurance-crédit signée avec le Ministère de l’Économie et des Finances. Le site internet www.acheteurs-assurance-credit.fr sert de liaison entre les compagnies et les acheteurs. Il permet aux TPE, PME, et grands comptes de communiquer avec leur assureur par rapport à leur note d’évaluation.

Les offres de l’assureur crédit

L’assureur-crédit couvre généralement deux types de menaces:

Risque commercial : la crainte que vos clients ne soient pas en mesure de payer les factures impayées pour des raisons financières, par exemple une insolvabilité déclarée ou présumée. Les justifications peuvent être : l’acheteur fait faillite ou devient insolvable, le client résilie le contrat unilatéralement, le débiteur modifie malicieusement le contrat ou refuse de payer les biens achetés.

Risque politique : non-paiement dû à des événements indépendants de la volonté de l’assuré ou du client, par exemple des conditions politiques (guerres, révolutions), des catastrophes (tremblements de terre, ouragans) ou des difficultés économiques, tels qu’une pénurie de devises, qui empêchent le transfert des sommes dues d’un pays à un autre.

La clé est d’avoir la bonne information pour prendre des décisions de crédit éclairées et ainsi éviter ou minimiser les pertes. L’analyse minutieuse des informations financière par la compagnie permet aux sociétés de prendre des décisions plus éclairées quant au montant du crédit à accorder à leurs clients. Plus important encore, il permet aux entreprises d’éviter les pertes et d’accroître leur chiffre d’affaires de manière rentable grâce à une surveillance étroite de leurs clients.

Comment fonctionne l’assurance crédit

L’assurance-crédit couvre les créances échues dans les 12 mois afin de préserver la trésorerie des sociétés. Pour cela, l’assureur-crédit suit régulièrement la santé financière des clients des assurés et met à jour les informations afin que les entreprises puissent négocier en toute confiance. Lorsqu’un des acheteurs montre des signes de difficultés financières, la compagnie avise tous les titulaires de police qui vendent à cet acheteur du risque accru et établit un plan d’action pour atténuer et éviter les pertes.

Si un des clients devient insolvable ou est en défaut de paiement, l’assuré est indemnisé pour le coût des biens et services qu’il a fourni. L’assuré doit alors présenter une demande de règlement accompagnée des pièces justificatives et l’assureur crédit doit verser la prestation de sinistre !

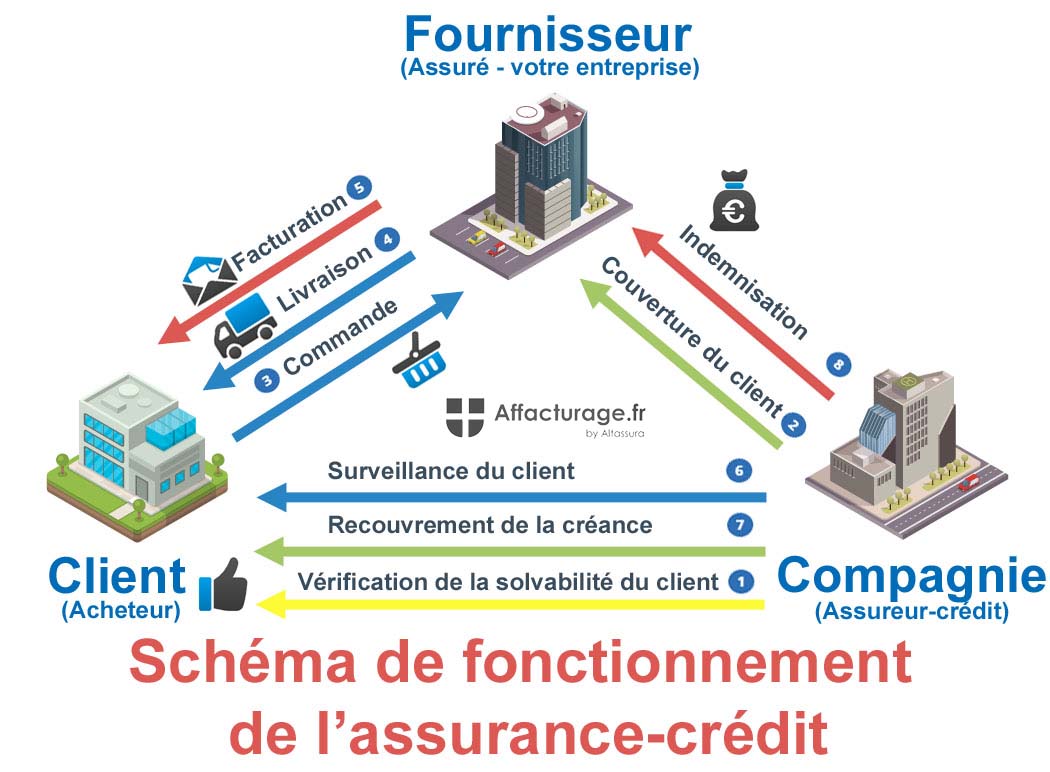

Pour mieux comprendre le fonctionnement de l’assurance pour couvrir les factures impayées, voici un schéma ci-dessus depuis la mise en place du contrat jusqu’à l’indemnisation en 6 étapes entre le client, l’assuré et l’assureur crédit.

- Vérification de la solvabilité de l’acheteur

- Mise en place de la couverture du client

- Commande du produit ou du service auprès du fournisseur

- Livraison de la marchandise ou exécution du service

- Facturation à l’acheteur

- Surveillance régulière de la santé financière du client

- En cas d’impayé, lancement de la procédure de recouvrement de la créance

- En cas d’échec, indemnisation de la facture

Il incombe à la compagnie de surveiller proactivement les acheteurs de ses clients tout au long de l’année afin de s’assurer qu’ils continuent d’être solvables. Pour ce faire, ils recueillent de l’information sur les débiteurs auprès de diverses sources, notamment :

- Visites chez l’acheteur.

- Documents publics.

- Informations fournies par d’autres assurés qui vendent au même acheteur.

- Enquête dans des entreprises.

- Réception des états financiers.

Pour plus d’information sur les assureurs-crédit, visitez notre page sur les comparaisons des solutions d’assurance-crédit.

Le rôle de l’assureur-crédit

Alors que les entreprises recherchent de nouvelles opportunités dans le monde entier, la menace de non-paiement pourrait avoir un impact significatif sur leur capacité à se développer davantage. Ils offrent à leurs clients une plate-forme mondiale ainsi qu’une expertise approfondie des marchés développés et émergents, ce qui permet aux sociétés de gérer leurs risques et de continuer à progresser.

Au-delà des servies proposés, les assureurs crédit permettent de :

- Limiter le risque de concentration

- Augmenter les ventes : avec une police en place, un assuré peut envisager d’offrir plus

des conditions de paiement compétitives aux clients et/ou s’étendre sur de nouveaux marchés qui

qu’ils n’auraient peut-être pas sans cette protection. - Améliorer l’accès aux capitaux : les banques exigent souvent des emprunteurs qu’ils assurent leurs comptes clients. Dans ce cadre, la banque demande a être le bénéficiaire de la perte comme garantie. Grâce à cette couverture, l’assuré bénéficie d’une augmentation de la capacité d’emprunt et une réduction des coûts de financement.

Les compagnies interviennent surtout dans les secteurs suivants : l’agriculture et horticulture, la construction et le BTP, les services financiers, le secteur de l’alimentation, la fabrication, l’énergie avec le pétrole et le gaz, le papier et impression, l’intérim, les détergents et les pneus, la vente au détail, les grossistes, l’informatique et l’électronique, la logistique et la distribution, le textile, les produits pharmaceutiques.

Ils peuvent intervenir avec des contrats sur l’ensemble du chiffre d’affaires, sur des clients spécifiques et stratégiques, avec un contrat global ou unique, sur le marché domestique ou à l’exportation.

Les assureurs-crédit et les Factors

La croissance des entreprises et l’accès à un financement adéquat et moins cher sont quelques-uns des principaux défis auxquels sont confrontés les décideurs des sociétés. Qu’il s’agisse de petites ou moyennes entreprises (PME), PMI ou de multinationales, elles sont toujours à la recherche de moyens et d’opportunités de croissance et d’un accès moins coûteux au financement pour gérer efficacement leurs besoins en fonds de roulement.

Avec l’intensification de la concurrence et la confiance croissante des activités, les sociétés en quête de croissance ressentent le besoin de commercer davantage en accordant des délais de règlement plutôt que par les méthodes traditionnelles de garanties telles que les avances en espèces, les lettres de crédit et les couvertures bancaires. La demande croissante de stimuler la croissance des ventes, d’être compétitif, d’atténuer le risque de paiement et de disposer d’un financement bancaire adéquat a conduit à stimuler le besoin et la demande d’assurance-crédit en raison des multiples avantages qu’elle offre aux vendeurs, aux acheteurs et aux banques.

Une grande majorité des TPE ou PME a besoin de financement pour soutenir leurs flux de trésorerie et alimenter l’expansion de leurs activités. En raison de la difficulté à obtenir des financements privés, les entreprises dépendent fortement du système bancaire pour obtenir des fonds.

D’autre part, avec le resserrement de la gouvernance des banques et la crise financière mondiale, les établissements bancaires cherchent à améliorer la qualité de leurs actifs et de leurs garanties dans leurs portefeuilles de prêts. En outre, les directives de Bâle II et III ont accru la pression sur les banques locales pour qu’elles se préparent à se conformer à ce cadre.

Le cadre de Bâle II et III insiste sur la nécessité pour les banques d’avoir de meilleures garanties et exigences prudentielles en vue de parvenir à un système financier plus sûr. Les lignes directrices sur les fonds propres, les liquidités, les échéances et l’effet de levier visent à réduire les incitations à la constitution d’actifs bancaires à haut risque et à fort effet de levier qui ont un impact systémique lors de l’effondrement financier mondial au cours des années 2009 à 2012.

Compte tenu de ce qui précède, les banques sont aujourd’hui plus disposées à partager leurs marges avec des assureurs-crédit de qualité, car cela constitue une excellente garantie pour minimiser leurs actifs non performants et réduire leur capital réglementaire dans le cadre de Bâle II et III.

Cela a donné lieu à une tendance croissante au financement du commerce soutenu par l’assurance-crédit, où les assurés peuvent tirer parti de leur police pour obtenir des facilités de financement de leurs banques ou de leurs Factors.

La forme la plus simple est celle où la banque ou la société d’affacturage devient bénéficiaire de la perte, ce qui signifie que si l’assureur accepte la responsabilité de la perte, la demande d’indemnisation sera convenue avec l’assuré, mais elle sera payée à la banque désignée (bénéficiaire de la perte). La banque ou l’affactureur, à son tour, met en place un mécanisme d’escompte de factures, dans le cadre duquel des fonds sont avancés sur les factures émises aux acheteurs assurés. En règle générale, des avances de 80 à 90 % de la valeur des factures sont fournies.

L’affacturage est un autre outil de financement soutenu par l’assurance-crédit qui gagne en popularité. Le factoring n’est pas un produit unique, mais plutôt un produit composite offrant un mélange de financement, de garantie contre les impayés et de services de gestion efficace de son compte et risque client. L’affacturage est un moyen alternatif par lequel les entreprises peuvent augmenter leurs flux de trésorerie pour financer leur croissance. Les principales formes d’affacturage reconnaissables sont le recours et le non-recours. L’affacturage avec recours implique qu’un affactureur (banque ou financier) escompte les créances de ses clients, mais conserve le droit de demander à son client de lui accorder un recours complet pour toute créance douteuse. D’autre part, l’affacturage sans recours offre au client un service complet de gestion de crédit sur des créances approuvées sélectionnées, sans recours contre son client en cas de mauvaise créance.

Une autre méthode qui gagne lentement en importance est la « titrisation », qui est une méthode de financement alternative. Grâce à cette méthode, les structures peuvent transférer certains actifs, tels que des créances ou des dettes commerciales, à une structure ad hoc qui convertit les endettements en titres et les vend à des investisseurs. Cette méthode est particulièrement utilisée par les entreprises qui ont l’intention de transférer leurs créances hors de leur bilan. Ici aussi, l’assurance-crédit peut jouer un rôle essentiel en proposant une solution sur mesure pour couvrir le fonds commun de créances par le biais d’une approche d’excédent de pertes afin de réduire le risque de crédit des facturations mises en commun.

Des solutions de protection des menaces liées au commerce international sur mesure et structurées peuvent désormais être proposées aux bailleurs de fonds, qui peuvent ainsi soutenir les fournisseurs dans leurs efforts pour réduire le risque de crédit.