Délais laissés à la disposition de l’assuré pour diplomatiquement récupérer sa créance sur son débiteur. Par expérience plus vite la facture est remise en contentieux, plus vite l’assureur récupère.

Ce délai de déclaration en contentieux peut varier selon le type de sinistre, même au sein d’une même Compagnie. Par exemple, le temps accordé pour une demande d’indemnisation globale peut être différent selon que l’on soit en insolvabilité déclarée ou présumée. N’oubliez pas que le fait de contacter votre compagnie d’assurance le plus tôt possible facilitera la procédure de réclamation.

Sachez que plus vous attendez pour déposer une demande d’indemnisation, plus il vous sera difficile de la défendre.

Délais de déclaration en contentieux et assureur crédit

Les compagnies d’assurance crédit peuvent se méfier des demandes d’indemnisation considérablement retardées et vérifieront si les dommages résultent bien du dommage couvert ou d’un incident ultérieur. Si elles ont des raisons légitimes de douter de votre demande, elles peuvent refuser la couverture. Il est impossible de nier que faire une demande d’indemnisation peut prendre du temps car vous devez remplir des formulaires, rassembler des documents et attendre que l’assureur examine votre demande

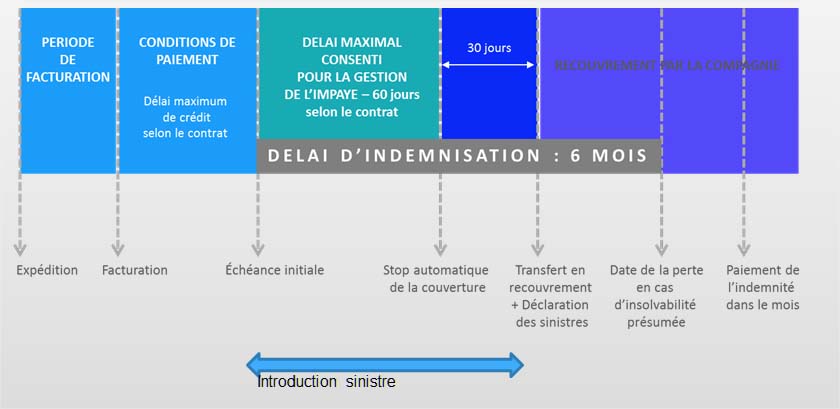

Rappelons que les conditions générales de votre contrat précisent les délais de remise en contentieux et vous informent de votre période maximale de prolongation. En assurance crédit le délai de remise en contentieux est généralement 30 jours de prorogation + 30 jours pour remettre en sinistre depuis la date d’échéance initiale.

Notons qu’après les 30 premiers jours de prorogations, l’assuré peut solliciter 30 jrs supplémentaires de prorogation, ce qui donnerait 30+30+30 jrs de remise en sinistre ! C’est dans cette période que l’assureur doit être informé qu’un compte en souffrance pourrait donner lieu à une réclamation.

La période de recouvrement après la déclaration en contentieux

En cas de créance irrécouvrable, la procédure de réclamation est engagée immédiatement. Le Département contentieux commencera à organiser ce qui est nécessaire pour éviter tout problème au cours de la procédure.

Comme entreprise si vous êtes informé de l’insolvabilité de votre client, vous devez envoyer à la compagnie d’assurance toutes les informations relatives à l’insolvabilité de votre débiteur. La demande ne sera traitée, qu’une fois rassemblée et adressée à l’assureur les renseignements suivantes :

- Copie des ordres.

- Copie des factures.

- Preuve de livraison/service.

- Relevé de compte courant.

- Historique des échanges.

- Preuve de la limite discrétionnaire (le cas échéant).

- Copie d’un rapport de crédit des 12 derniers mois ou de l’historique des transactions pour justifier la couverture.

- Conditions générales.

- Formalités d’insolvabilité.

- Formulaire de preuve de dette / Lettre de dépôt de dette.

- Formulaire de confirmation de la dette rempli par le comptable.

- Confirmation du fournisseur classé comme créancier.

Les sanctions en cas de non-respect des délais

Le respect des délais de déclaration en contentieux est une obligation contractuelle majeure dans le cadre d’un contrat d’assurance-crédit. Tout manquement à cette exigence peut entraîner le non remboursement de la facture impayées compromettant ainsi la protection offerte par l’assurance-crédit.

En effet, les assureurs crédit se basent sur des délais strictement définis pour évaluer la situation financière du débiteur et engager des actions de recouvrement.

Si l’assuré déclare trop tardivement une créance en contentieux, l’assureur peut considérer que ce retard a compromis ses chances de récupérer les fonds. Par exemple, un débiteur initialement en difficulté financière pourrait avoir déclaré une insolvabilité entre-temps, rendant le recouvrement plus complexe voire impossible. Le non-respect des délais est souvent observé lorsque l’entreprise tente de régler directement la situation avec le débiteur, retardant ainsi inutilement la déclaration auprès de l’assureur.